Améliorer le pouvoir d’achat des salariés de vos clients en maîtrisant le coût entreprise : l’exemple des titres-restaurant

Depuis 2022, l’inflation a refait surface dans le paysage économique français. Dans ce contexte, les entreprises sont parfois prises entre deux feux :

Elles doivent revaloriser les salaires afin de ne pas dégrader le pouvoir d’achat de leurs collaborateurs (sans compter les augmentations obligatoires liées aux revalorisations successives du SMIC et des minima conventionnels).

Elles ne peuvent pas systématiquement impacter le coût de ces réévaluations dans leurs prix de vente, notamment lorsque les prestations sont proposées directement aux ménages, faute de quoi elles risquent de perdre des parts de marché

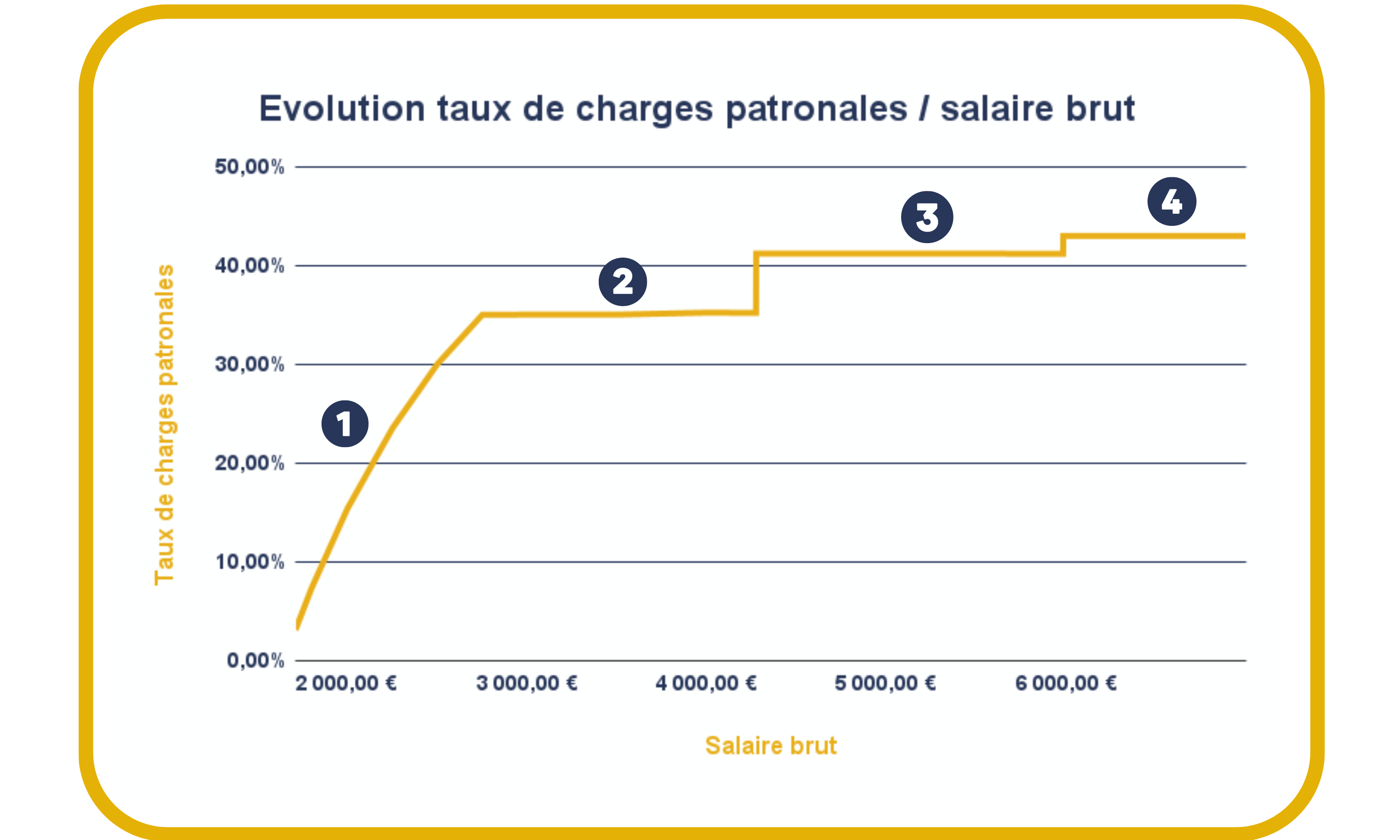

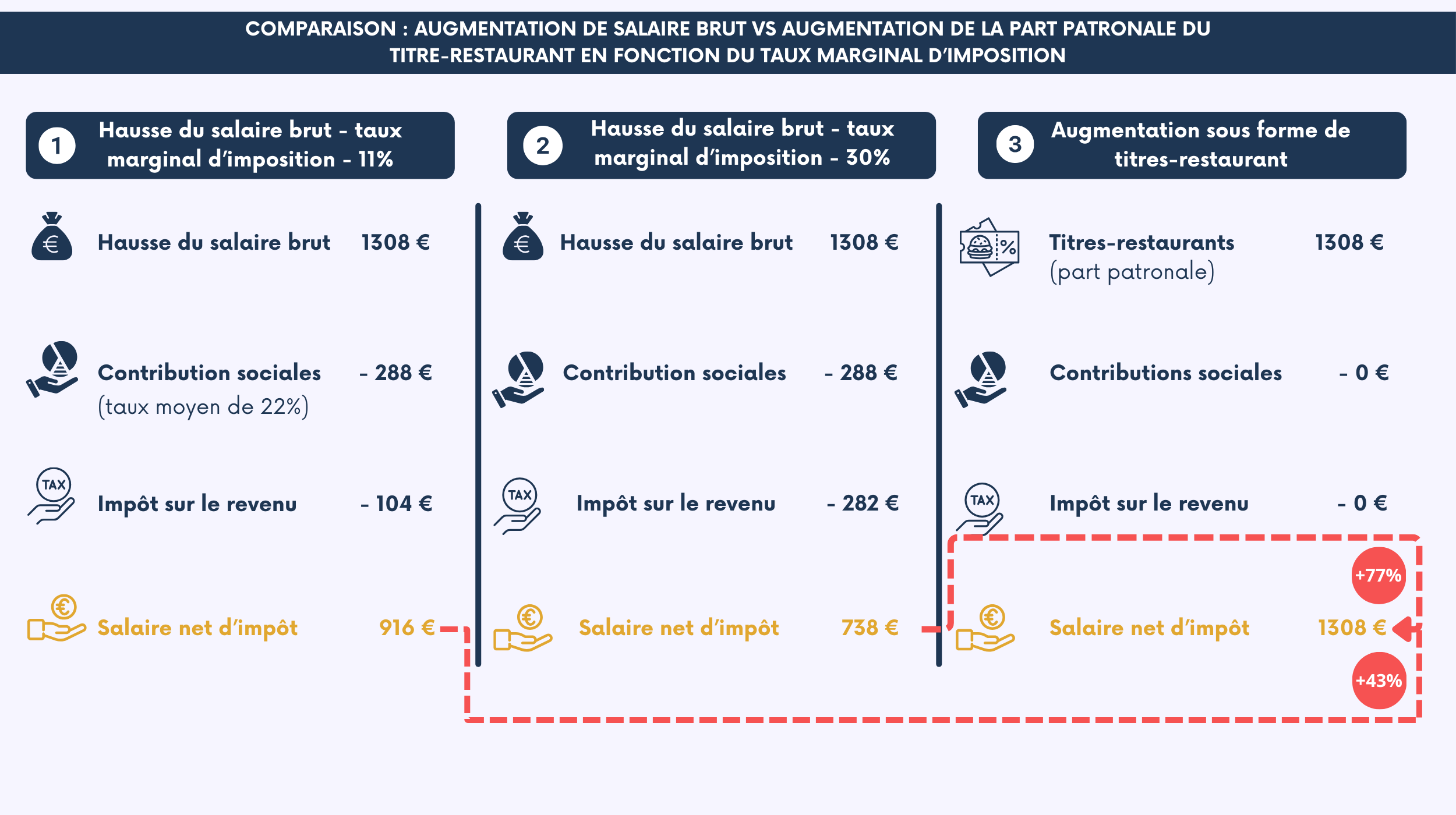

En tant qu’experts-comptables, il peut donc être particulièrement pertinent d’inciter les chefs d’entreprise à se tourner vers des dispositifs de rémunération permettant de maintenir le pouvoir d’achat des salariés sans trop alourdir le coût de la masse salariale de l’entreprise. In fine, cela leur permettra de garder certaines marges de manœuvres financières.

Parmi ces dispositifs, la mise en place de titres-restaurant (ou l’augmentation de leur valeur faciale) revêt un certain nombre d’avantages. Examinons les plus en détails dans cet article :

Fonctionnement du dispositif

Avantages pour le salarié

Avantages pour l'entreprise

Comment communiquer sur les avantages d’un tel dispositif ?

Ces sujets peuvent également vous intéresser

-

Experts-comptables, besoin d'aide et de conseils sur les sujets de ressources humaines et d'environnement social de vos clients ?

D'après une enquête menée par le Réseau Entreprendre et Opinionway en février 2020, plus de la moitié des chefs d’entreprise (54%) admettent ne pas se sentir suffisamment soutenus pour prendre les meilleures décisions, notamment en ce qui concerne la gestion au quotidien de leur entreprise.

Ils aspirent à des conseils et à un appui pour les aider dans leurs différentes missions. De plus en plus de cabinets d'expertise-comptable ont recours à des spécialistes en ressources humaines pour aider leurs clients à recruter les meilleurs talents. Cette tendance se traduit par une révolution des métiers et une évolution des compétences et des expertises au sein même des cabinets. En conséquence, les recruteurs, les coachs en bien-être et les experts en changement seront des professionnels très recherchés dans les années à venir.

-

Évaluer le coût de l’absentéisme et réduire l’aléa financier

Depuis 2019, médias et gouvernement se font l’écho d’une hausse importante des arrêts maladie et de l’absentéisme associé. Si le coût pour les finances publiques est de plus en plus conséquent, ce phénomène a également un impact financier sur les entreprises même si ce dernier n’est pas toujours mesuré.

En effet, l’analyse détaillée de la masse salariale n’est pas un exercice habituel pour un dirigeant de TPE/PME. A tort, car cela permet de prendre davantage conscience du coût réel de l’absentéisme au sein de l’entreprise.

En tant qu’expert-comptable, vous savez qu’on ne gère bien que ce que l’on mesure. Aussi, pour que le sujet devienne une préoccupation pour vos clients, il est indispensable de s’appuyer sur des données chiffrées.