Prime de partage de la valeur : une législation toujours plus favorable aux entreprises de moins de 50 salariés

Le succès de la Prime de Partage de la Valeur (PPV) ne se dément pas depuis août 2022 : les entreprises du secteur privé ont ainsi versé plus de 5,2 milliards d’euros de PPV en 2023, après en avoir versé 4,5 milliards l’année précédente. La moyenne des primes perçues par les salariés s’élevait, quant à elle, à 790 euros au 4ème trimestre 2023, selon les données recensées par l’URSSAF.

Découvrez dans cet article, tout ce qu'il faut savoir lorsqu'on est entrepreneur et dirigeants de TPE au sujet de la prime de partage de la valeur.

Quelles obligations et opportunités pour votre entreprise ? Faites votre simulation en ligne

Pourquoi les entreprises de moins de 50 salariés bénéficient encore de ce régime ?

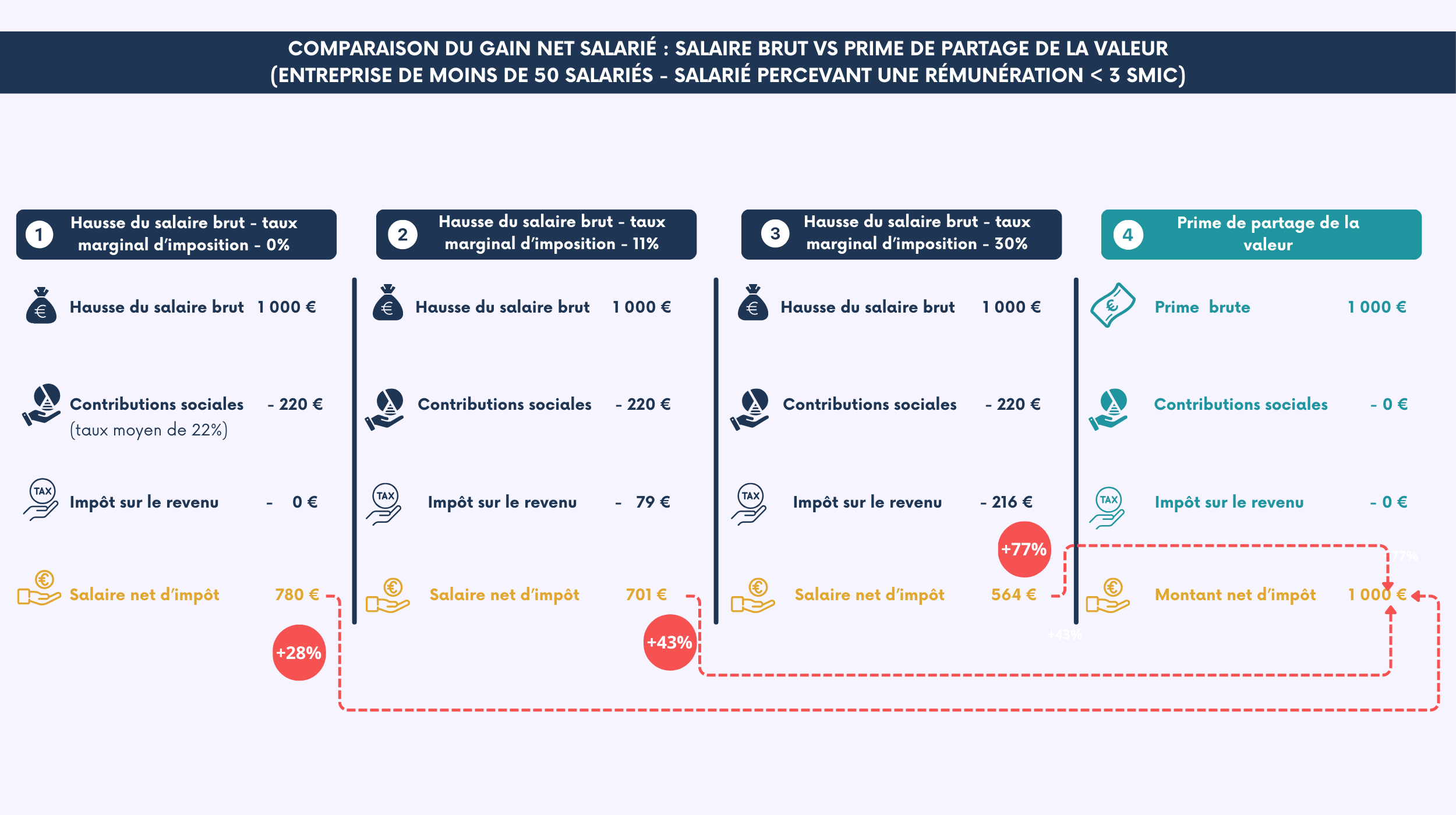

Quels avantages à mettre en place une prime de partage de la valeur ?

Quels avantages au-delà de 2026 ?

Ces sujets peuvent également vous intéresser

-

Comment la loi PACTE a facilité l'épargne salariale

Formidable outil de motivation et d'engagement des salariés, l'épargne salariale vous permet de mener une politique de rémunération attractive et de fidéliser vos collaborateurs. Elle ouvre également la voie à d'importants avantages sociaux et fiscaux. La loi PACTE a simplifié sa mise en oeuvre pour que les entrepreneurs puissent s'en emparer. Découvrez comment en 5 points-clés !

-

La Loi sur le partage de la valeur, une opportunité pour les TPE et les PME

Au 1er janvier 2025, les TPE et les PME seront dans l’obligation, si elles font des bénéfices, de mettre à la disposition de leurs salariés un dispositif de partage de la valeur. Ce texte arrive à point nommé dans un contexte où les entreprises peinent à trouver des talents et à les retenir.