Tout savoir sur la fiscalité de l’assurance vie

Si tout ou partie du capital de l'assurance vie est retiré en cours de vie du contrat, une fiscalité spécifique s’applique et tient compte de l'âge du contrat. En cas de décès, d’autres règles s'appliquent. Harmonie Mutuelle vous aide à y voir plus clair sur cette fiscalité spécifique.

3 choses simples à retenir avant tout sur la fiscalité de l'assurance vie

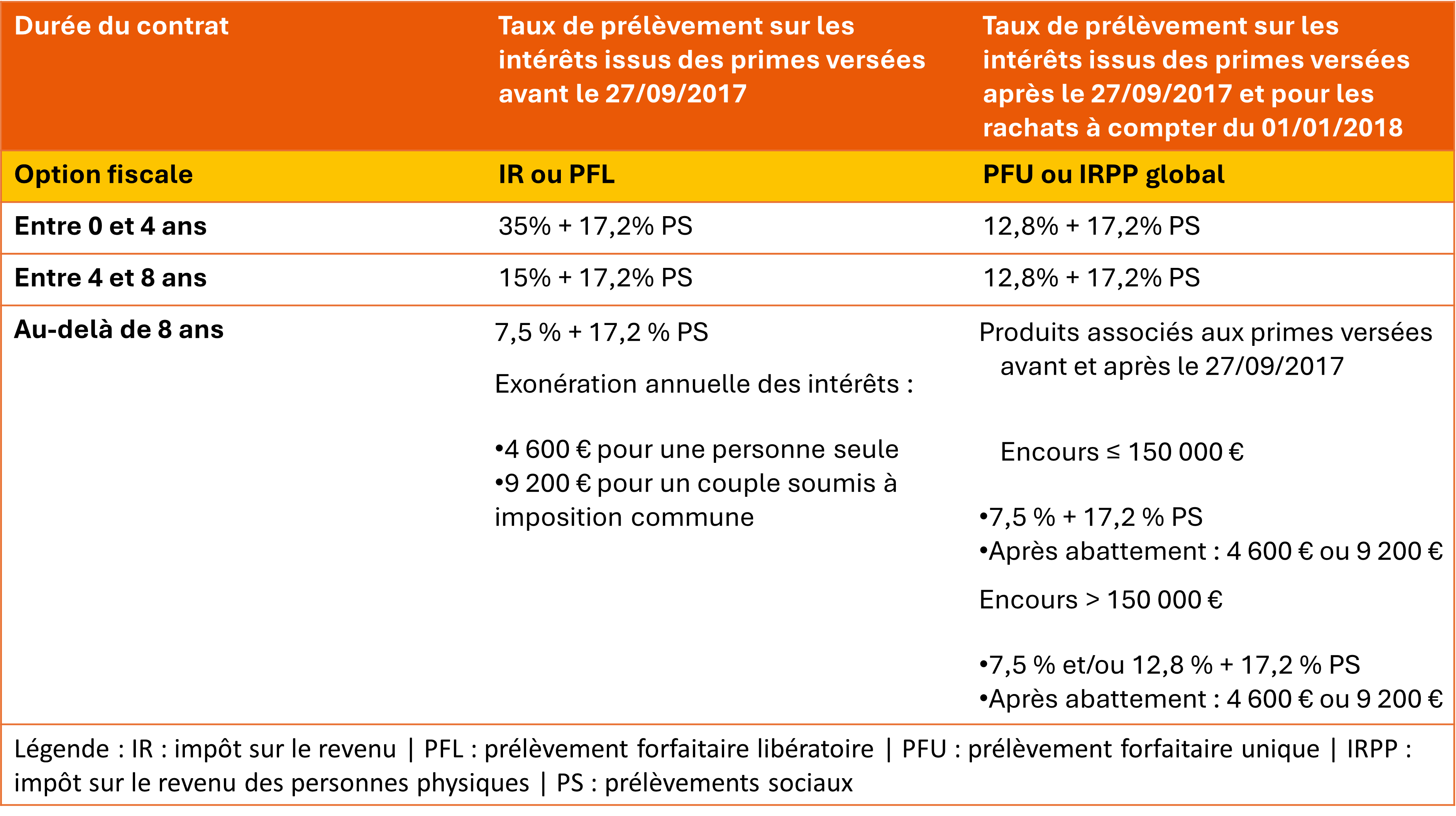

1. Les règles de la fiscalité de l'assurance vie ont changé depuis le 27 septembre 2017. Si votre contrat est antérieur, votre conseiller Harmonie Mutuelle pourra vous renseigner.

2. En cas de rachat total ou partiel (c’est ainsi qu’on nomme les retraits), la fiscalité ne s’applique que sur les intérêts. L’assurance vie garde donc tout son intérêt même si vous ne gardez pas votre placement pendant 8 ans (moment ou les règles de fiscalité changent et deviennent plus avantageuses).

3. En cas de décès, votre capital transmis via un contrat d’assurance vie ne fait pas partie de la succession.

Quelle fiscalité pour votre épargne ?

Vous avez souscrit une assurance vie et effectué des versements après le 27 septembre 2017 ?

-

Tant que votre argent reste placé sur votre contrat d'assurance vie, le capital n'est soumis à aucune taxation, excepté les intérêts qui restent toujours soumis aux prélèvements sociaux de 17,2% chaque année ;

-

Les intérêts produits sont soumis à l’imposition (au choix : Prélèvement Forfaitaire Unique ou Impôt sur le Revenu) quand vous effectuez des retraits ;

-

Pour un rachat d'assurance vie entre 0 et 8 ans après la date de souscription, le Prélèvement Forfaitaire Unique sera de 12,8% sur les intérêts.

Comment est calculée la part d’intérêts lors d’un rachat ?

Lors d’un rachat partiel ou total, seule une partie de votre retrait est considérée comme des intérêts imposables. L’administration applique une formule proportionnelle : part d’intérêts = montant du rachat × (gains du contrat / valeur totale du contrat à la date du rachat).

Par exemple, si vous avez versé 20 000 euros, que votre assurance vie vaut 25 000 euros et que vous retirez 10 000 euros, la part d’intérêts sera de 2 000 euros. Seule cette fraction est soumise à l’impôt sur le revenu ou au prélèvement forfaitaire, en plus des prélèvements sociaux.

PFU ou barème de l’impôt sur le revenu : comment choisir ?

Quand vous retirez du capital, vous avez le choix entre plusieurs modes d’imposition. Bien distinguer PFU et barème de l’impôt sur le revenu vous aide à optimiser votre épargne.

Depuis la mise en place du Prélèvement Forfaitaire Unique (PFU), les gains liés aux primes versées après le 27 septembre 2017 sont, par défaut, taxés à 30 % (12,8 % d’impôt et 17,2 % de prélèvements sociaux). Vous pouvez toutefois opter pour le barème progressif de l’impôt sur le revenu, qui s’applique alors à l’ensemble de vos revenus de capitaux mobiliers.

Le barème progressif peut être plus favorable si votre tranche marginale d’imposition est faible ou nulle, par exemple quand vos revenus baissent temporairement. À l’inverse, si vous faites partie d’un couple avec des revenus élevés, le prélèvement forfaitaire unique reste souvent plus avantageux. Dans tous les cas, il est utile de comparer les deux options, ou de demander l’appui d’un conseiller pour choisir la solution la plus adaptée.

Et si vos versements datent d’avant le 27 septembre 2017 ?

De nombreux contrats d’assurance vie comportent encore des primes versées avant le 27 septembre 2017. Dans ce cas, une fiscalité spécifique continue de s’appliquer lors des rachats.

Pour ces versements anciens, vous pouvez choisir entre une imposition au barème de l’impôt sur le revenu ou un prélèvement forfaitaire libératoire (PFL). Ce prélèvement est de 35 % si la durée du contrat est inférieure à 4 ans, de 15 % entre 4 et 8 ans, puis de 7,5 % au-delà de 8 ans. Les produits restent, dans tous les cas, soumis aux prélèvements sociaux.

Si votre contrat d’assurance vie combine des primes versées avant et après cette date, chaque rachat est ventilé entre les deux régimes. L’assureur calcule automatiquement la part de gains relevant de chaque période pour appliquer la bonne règle fiscale. Vous conservez ainsi un seul contrat tout en bénéficiant de la fiscalité applicable à chaque génération de versements.

PFU ou barème de l’impôt sur le revenu : comment choisir ?

Lors d’un rachat partiel ou total, seule une partie de votre retrait est considérée comme des intérêts imposables. L’administration applique une formule proportionnelle : part d’intérêts = montant du rachat × (gains du contrat / valeur totale du contrat à la date du rachat).

Par exemple, si vous avez versé 20 000 euros, que votre assurance vie vaut 25 000 euros et que vous retirez 10 000 euros, la part d’intérêts sera de 2 000 euros. Seule cette fraction est soumise à l’impôt sur le revenu ou au prélèvement forfaitaire, en plus des prélèvements sociaux.

Après 8 ans de placement, vous profitez de deux avantages

- Un Prélèvement Forfaitaire Unique réduit à 7,5% pour les intérêts correspondant à des versements jusqu'à 150 000 € maximum. Seuls intérêts correspondant à des versements au-delà des 150 000 € sont imposés à hauteur de 12,8%.

- Une exonération d'impôts à hauteur de 4600 euros d'intérêts si vous êtes célibataire, veuf ou divorcé et 9 200 euros d'intérêts si vous êtes marié ou pacsé. Le Prélèvement Forfaitaire Unique s'appliquera uniquement sur la partie des intérêts qui dépasse ces exonérations.

Quelle fiscalité si vous choisissez une rente viagère ?

Au moment de la retraite, vous pouvez choisir de transformer tout ou partie de votre capital en rente viagère. Ce choix modifie la fiscalité de votre assurance vie, car seule une fraction de la rente est imposable.

Cette fraction imposable dépend de votre âge au moment de la mise en place de la rente. Plus vous êtes âgé, plus la part imposable diminue :

- 70 % de la rente est imposable si vous avez moins de 50 ans ;

- 50 % si vous avez entre 50 et 59 ans ;

- 40 % si vous avez entre 60 et 69 ans ;

- 30 % si vous avez 70 ans ou plus.

Seule cette part est ajoutée à vos autres revenus imposables, soumise au barème de l’impôt sur le revenu et également aux prélèvements sociaux obligatoires en vigueur.

Quelle fiscalité pour votre capital en cas de succession ?

L'assurance vie permet également de transmettre un capital à vos proches, sans droits de succession. Dans ce cas de figure, la fiscalité qui s’applique dépend de l'âge de l'assuré – plus ou moins de 70 ans – au moment où il verse ses primes sur son contrat d’assurance-vie.

- Pour les cotisations versées avant 70 ans :

Bonne nouvelle : si votre contrat d'assurance vie contient moins de 152 500 euros, il est exonéré d'impôts. Votre ou vos bénéficiaires touchent cet argent sans retenue fiscale.

Si votre contrat d'assurance vie contient plus de 152 500 euros, toutes les sommes versées avant votre 70ème anniversaire sont taxées ainsi :

20 % de prélèvement entre 152 501 et 852 500 euros de placement

31,25 % de prélèvement pour les sommes au-delà de 852 500 euros.

- Pour les cotisations versées après 70 ans :

Si le contrat d'assurance vie contient moins de 30 500 euros, il est exonéré d'impôts. Cet abattement de 30 500 euros s'entend sur la globalité du contrat d'assurance vie.

Au-delà de ce montant, les sommes transmises, hors-intérêts, sont soumises aux mêmes obligations qu'une succession classique selon le lien de parenté avec le défunt. Seuls les intérêts sont non-imposables.

Comment optimiser la fiscalité de votre assurance vie ?

Pour maximiser les avantages fiscaux de votre assurance vie, quelques stratégies ciblées peuvent s'avérer particulièrement efficaces. En les adaptant à votre situation personnelle, vous tirerez le meilleur parti de ce placement pour vous et vos proches.

Conserver votre contrat au moins 8 ans constitue la première clé d'optimisation. Au-delà de ce seuil, vous bénéficiez d'un abattement annuel sur les gains et d'un taux de prélèvement forfaitaire réduit dans certaines limites. Si vous avez plusieurs contrats, privilégiez les rachats sur les plus anciens pour profiter de cette fiscalité allégée.

Opter pour des versements progressifs plutôt qu'un apport unique important présente plusieurs avantages. Cette approche vous permet de lisser le risque d'investissement sur les unités de compte et d'adapter votre épargne à l'évolution de vos revenus. Elle facilite également la gestion du plafond de 150 000 € pour bénéficier du taux réduit après 8 ans.

Soigner la rédaction de votre clause bénéficiaire est essentiel pour optimiser la transmission. En répartissant le capital entre plusieurs bénéficiaires, chacun pourra profiter de l'abattement de 152 500 € (pour les versements effectués avant 70 ans). Pour les stratégies plus avancées, le démembrement de la clause bénéficiaire permet de séparer l'usufruit et la nue-propriété du capital, offrant ainsi une protection optimale du conjoint tout en préparant la transmission aux enfants dans un cadre fiscal favorable.

Pourquoi choisir l'assurance vie comme solution d'épargne ?

Au-delà de ses avantages fiscaux déjà évoqués, l'assurance vie s'impose comme une solution d'épargne complète et polyvalente. Ce placement offre un équilibre entre accessibilité, performance potentielle et protection, répondant ainsi à différents objectifs d'épargne tout au long de votre vie.

L'accessibilité et la flexibilité de l'assurance vie en font un outil adapté à tous les profils d'épargnants. Chaque contrat peut être personnalisé selon votre profil de risque et vos objectifs, que vous privilégiez la sécurité ou la recherche de performance.

L'assurance vie vous permet également une diversification optimale de vos investissements. Vous pouvez répartir votre épargne entre le fonds en euros, qui offre une garantie sur le capital investi, et différentes unités de compte (actions, obligations, immobilier, fonds thématiques…). Cette architecture vous donne accès à des marchés financiers parfois difficiles d'accès pour les particuliers, tout en bénéficiant de l'expertise de gestionnaires professionnels.

Autre atout majeur : l'absence de plafond de versement. Contrairement au Livret A ou au LEP (Livret d’Épargne Populaire), qui sont plafonnés, vous pouvez alimenter votre assurance vie sans limite de montant. Cette caractéristique fait de ce placement un réceptacle idéal pour les sommes importantes issues d'une vente immobilière, d'un héritage ou d'une prime exceptionnelle.

L'assurance vie vous offre également une protection renforcée de votre patrimoine. Elle vous permet de désigner librement vos bénéficiaires via une clause qui reste confidentielle, contrairement à un testament. Vous pouvez ainsi organiser précisément la transmission de votre capital selon vos souhaits, en désignant plusieurs bénéficiaires avec des quotes-parts différentes ou en prévoyant des bénéficiaires de rang différent.

Enfin, ce placement vous accompagne à chaque étape clé de votre vie :

- Constitution d'une épargne de précaution ;

- Préparation d'un projet important comme l'achat immobilier ;

- Financement des études de vos enfants ;

Sa polyvalence en fait un outil central dans toute stratégie patrimoniale bien pensée.

Ces articles pourraient vous intéresser

-

Assurance Vie

L'assurance vie : stop aux idées reçues !

Élue chaque année "placement préféré des Français", l'assurance vie reste un produit d'épargne qui véhicule bon nombre de préjugés. Harmonie Mutuelle répond aux idées reçues, pour vous accompagner dans vos choix d’épargnant. -

Assurance Vie

Ne confondez plus assurance vie et assurance décès

L'assurance vie et l'assurance décès permettent toutes les deux d'anticiper les aléas de la vie, mais leur objectif et leur fonctionnement sont très différents. Harmonie Mutuelle vous explique comment ces deux solutions peuvent vous permettre de mettre vos proches à l'abri.